|

|

1. 年入518億,極兔還在虧損

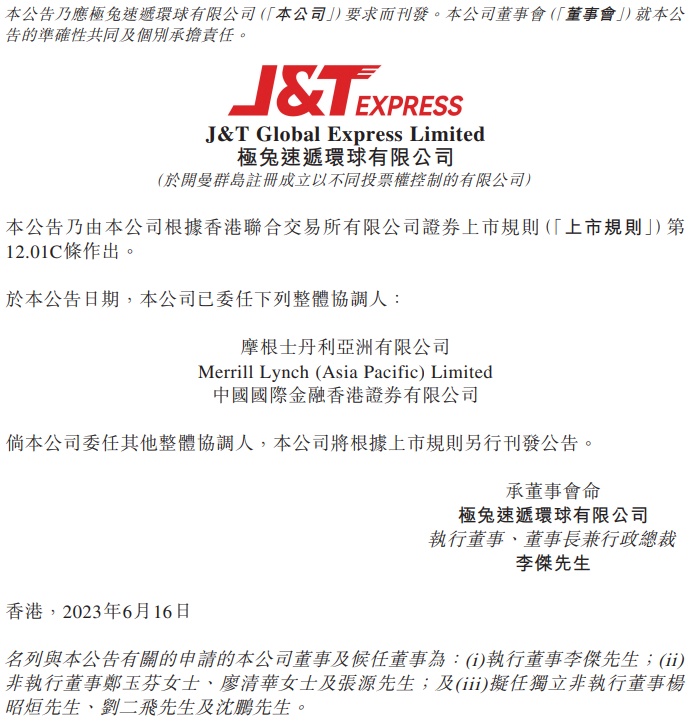

流傳許久的極兔上市傳聞,終于得到了證實。

近日,極兔正式向港交所提交上市申請,上市聯席保薦人為摩根士丹利、美銀及中金公司,預期市值超800億港元。

(截自極兔公告)

據極兔表示,募集到的資金將用于拓寬物流網絡,升級基礎設施,強化在東南亞和其他現有市場的分揀及倉儲能力和容量;開拓新市場,及拓展服務范圍;研發及技術創新等。

從極兔遞交的招股書中可以看到,其投資方陣容十分強大。本次IPO前,騰訊、博裕資本、ATM、D1、高瓴投資、GLP、紅杉、順豐控股、淡馬錫、SAI Growth、招銀國際分別持有極兔6.32%、6.1%、5.49%、3.1%、2%、1.99%、1.62%、1.54%、0.77%、0.54%、0.39%的股份。

前不久有消息稱順豐或將以1% – 2%的比例入股投資極兔,強化在國際市場的合作。從極兔招股書披露的信息來看,此次投資計劃已然坐實。

此外,在招股書中,極兔過去三年的業績首次披露,也讓外界看到了其可怕的成長速度。

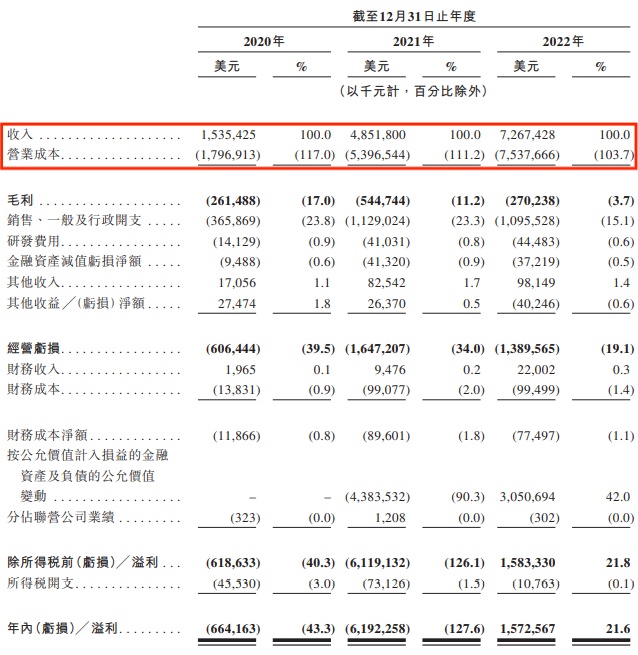

2020年至2022年,極兔分別取得15.35億美元、48.52億美元、72.67億美元的營收。依照目前的匯率計算,極兔2022年營收已經達到了518億元人民幣。

(截自極兔招股書)

作為對比,目前國內快遞企業中,順豐、圓通、韻達、中通、申通2022年的營收分別為2674.9億元、535.4億元、474.3億元、353.8億元、336.7億元。

換而言之,成立僅8年的極兔,營收規模已經跟成立23年的圓通站在了同一梯隊,且即將全面超越“三通一達”。

而極兔營收高速增長的主要原因,是其在國內市場的迅猛發展。過去三年里,從東南亞起勢的極兔,受當地貢獻的營收比例從68.1%下降到32.7%,而中國市場對極兔總營收的貢獻則從2020年的31.2%攀升至2022年的56.4%,成為極兔第一大營收來源。

不過值得注意的是,雖然極兔的營收持續“狂奔”,但這并未改變其虧損的事實。

招股書顯示,2020年至2022年,極兔的毛損分別達到2.61億美元、5.45億美元、2.7億美元。三年時間里,極兔的經營虧損總額更是達到36億美元。

在這背后是極兔居高不下的營業成本,三年里分別達到17.97億美元、53.97億美元、75.38億美元,均超過同期的營收。

而分市場來看,極兔在東南亞市場的毛利率已穩定在正值,虧損主要源于國內市場三年里-120.4%、-55.9%、-16.2%的毛利率。

與此同時,截至2023年4月30日,極兔的現金只剩12.36億美元。如果延續此前的虧損速度,賬上的現金很難支撐下去。不容樂觀的現金流情況,意味著這次上市融資對極兔而言至關重要。

2. 收百世、納豐網,極兔繼續狂奔

對于在國內市場的虧損狀況,極兔在招股書中解釋稱,主要是由于其不斷投資技術基建、規模和擴張導致。

而對于極兔的大肆擴張,外界感知最深的可能就是其“價格戰”和“收購戰”。

2019年,極兔通過收購龍邦快遞獲得了國內快遞牌照。2020年3月,極兔正式進入中國市場開展業務,這一時間點也與招股書覆蓋的業績范圍基本吻合。

而后的一年里,極兔憑借極致的低價迅速搶占市場。義烏“8毛發全國”的價格戰案例,至今仍對快遞業造成了一定的“心理陰影”。

雖然極兔因此遭到行業抵制,價格戰也迅速被有關部門叫停,但也極兔也借此在國內市場站穩了腳跟。

極兔招股書顯示,2021和2022年剔除貨幣換算的影響,極兔國內市場單件包裹收入分別為0.25美元和0.35美元,雖有上漲,依舊低于國內主要快遞企業的價格水平。

到了2021年12月8日,極兔斥資68億,完成了對百世國內快遞業務的收購。據極兔表示:“收購百世快遞中國使我們在中國的現有物流網絡得到進一步擴展,我們相信收購百世快遞中國證明我們具有在短時間內完成大型收購交易的能力。”

今年5月12日,極兔斥資11.83億收購順豐旗下主營電商件的“豐網”,再一次驗證了其短時間完成大型收購的能力。

極兔認為,豐網能夠對其業務形成補充,且收購豐網將提升其綜合服務能力,進一步增強在電商快遞行業的競爭優勢,推動整個行業的高質量發展。

通過收購整合各方資產,并持續推進基礎設施建設后,極兔在全球范圍內已稱得上是一個龐然大物。

極兔招股書顯示,截至2022年12月31日,其擁有104個區域代理及約9600個網絡合作伙伴;營運280個轉運中心;超過8100輛長途運輸車輛,其中包括超過4020輛自有長途運輸車輛;擁有約3800條長途運輸路線,以及超過21000個攬件及派件網點。

通過與國際及當地合作伙伴的合作,極兔還在亞洲、北美洲、南美洲、歐洲、非洲及大洋洲提供跨境服務。

在成功收購豐網后,極兔在國內的市場規模還有望得到進一步擴張。

值得一提的是,除了依靠“價格戰”“收購戰”擠進物流紅海市場,極兔也在積極開拓新業務、建立末端用戶資產。

比如極兔的驛站業務“極兔鄰里”正在快速擴張。目前已覆蓋全國超340個城市,觸達超過1萬個社區和鄉鎮,提供寄取件和快遞柜服務。

(截自極兔鄰里官網)

從今年2月開始,極兔開始向全國范圍大規模擴張驛站業務。據了解,極兔鄰里的前身可能就是百世以前的“鄰里驛站”。

百世2015年就開始了驛站布局,2021年將國內快遞業務轉讓給極兔時,就包含了3.7萬個鄰里驛站。

極兔如今突然加快驛站布局,一方面是為了緩解派件壓力、提高履約效率,另一方面也是想要為末端網點提高收入。

不過姍姍來遲的極兔,想要在驛站市場分一杯羹,依然面臨不小的挑戰。

截至2022年底,全國范圍內菜鳥驛站超過17萬個;順豐的城市驛站、鄉村共配店一共超過17.9萬個;中通的“兔喜超市”和圓通的“媽媽驛站”均超過8萬個;韻達的“韻達快遞超市”也有近8萬個……

想從接近60萬個驛站中搶奪余量市場,極兔狂奔的步伐多少會遭遇一些阻礙。不過距離上市僅有一步之遙的極兔,也確實需要通過持續的規模擴張贏得資本市場的信心。

3. 從“群雄爭霸”到“三分天下”,快遞行業格局初顯

隨著極兔正式開啟上市之路,并披露了與順豐的合作情況,快遞行業現階段的格局也初具雛形。

依照資本布局來看,快遞行業目前呈現出“三分天下”的局面:

一是緊密聯系的菜鳥和“三通一達”。前不久,菜鳥接手阿里子公司轉讓的25%申通股份。菜鳥供應鏈與其一致行動人阿里網絡、杭州阿里創業投資有限公司合計持股圓通速遞20.65%。

阿里目前還持股中通快遞、圓通速遞、韻達股份以及百世集團等頭部快遞公司。如果后續阿里持有的中通、圓通、韻達等股份,也通過轉讓的形式給予菜鳥,無疑將幫助后者實現快遞資產的進一步整合;

二是獨自為戰的京東物流。在收購了跨越速運和德邦以后,京東物流已完成了“全距離”“全類型”的物流快遞布局;

三是初步結盟的極兔和順豐。極兔拿下百世和豐網后,在國內低價電商件領域有了足夠的話語權。在國際市場,得到順豐投資的極兔,還有望和順豐達成深度合作,以爭奪國際快遞市場份額。

依靠投資和收購等形式,快遞行業短期內呈現出較為穩定的三方競爭格局。但我們也看到,它們之間并非單純的零和博弈關系,而是在業務上有著許多交叉。

比如抖音快手等新型電商平臺,一直在積極謀求和第三方快遞的合作。目前三通一達、極兔、順豐,甚至京東物流都已入駐抖音。

而曾經顯得有些“排外”的京東,今年全面開放了第三方快遞平臺的入駐,極兔也是重要的快遞服務商之一。

曾被視為和淘系深度綁定的菜鳥、和京東深度綁定的京東物流,如今都在積極對外合作,外部客戶收入占比都達到了七成左右……

理所當然地,一度被稱為拼多多“御用快遞”的極兔,也開始尋求外部合作,以實現進一步的增長。

極兔招股書中顯示:“于2020年、2021年及2022年,來自我們最大客戶(一個主要電商平臺)的收入分別為5.43億美元、17.15億美元及12.31億美元,分別占我們收入的35.4%、35.4%及16.9%。”

這里所說的電商平臺,大概率指的就是拼多多。極兔表示:“來自該客戶的收入占我們總收入的百分比,隨著我們業務擴大及客戶群多元化而下降,且預期日后將繼續下降。”

可以預見的是,未來所謂的“專屬快遞”終將不復存在。快遞企業們的競爭也注定“拳拳到肉”、更加激烈。一邊尋求“盟友”合作,一邊堅持打磨好自身能力,或許才是在新一輪競爭中制勝的關鍵。